Tin tức - Thuế điện tử Bkav Tvan - Nộp tờ khai

Bản tin Thuế tháng 07/2017

I. Thông báo thời hạn nộp tờ khai thuế trong kỳ kê khai Tháng 07/2017

Bkav xin thông báo, do ngày cuối của kỳ lập bộ Quý II/2017 trùng với ngày nghỉ (ngày Chủ nhật) nên theo Quy định tại khoản 4 điều 8 thông tư số 156/2013/TT-BTC "Trường hợp ngày cuối cùng của thời hạn giải quyết thủ tục hành chính trùng với ngày nghỉ theo quy định thì ngày cuối cùng của thời hạn được tính là ngày làm việc tiếp theo của ngày nghỉ đó". Như vậy, thời hạn nộp tờ khai thuế như sau:

- Đối với tờ khai Tháng 06/2017: hết hạn nộp vào thứ Năm ngày 20/07/2017.

- Đối với tờ khai Quý II/2017: hết hạn nộp vào thứ Hai ngày 31/07/2017.

Bkav lưu ý Quý khách hàng nên kê khai, nộp tờ khai trước thời gian hết hạn để tránh việc quá tải, không gửi được tờ khai.

Trong quá trình kê khai, nếu gặp vấn đề cần hỗ trợ, Quý Khách hàng vui lòng xem Hướng dẫn xử lý vấn đề thường gặp tại địa chỉ http://hd.noptokhai.vn. Quý Khách hàng cũng có thể liên hệ với Trung tâm Chăm sóc khách hàng Bkav CA qua email BkavCA@bkav.com hoặc số điện thoại 1900 18 54, để được hỗ trợ kịp thời.

Ngoài ra, để tham khảo Hướng dẫn và trao đổi các vấn đề thường gặp trong quá trình sử dụng, Quý Khách hàng truy cập Fanpage Bkav CA tại địa chỉ https://www.facebook.com/BkavCA.

II. Những Chính sách mới có hiệu lực trong tháng 07/2017

Hoa hồng bảo hiểm phi nhân thọ năm đầu tối đa là 40%; Bãi bỏ quy định về điều kiện kỹ thuật máy trò chơi điện tử có thưởng; Bổ sung quy định hướng dẫn hành nghề đại lý thuế; Sửa quy định sử dụng tờ khai hải quan... là một số chính sách tài chính mới, có hiệu lực trong tháng 07/2017.

Chủ tàu phải thanh toán chi phí hồi hương cho thuyền viên

- Bộ Tài chính vừa ban hành Thông tư số 38/2017/TT-BTC hướng dẫn thanh toán chi phí hồi hương cho thuyền viên. Thông tư này áp dụng đối với thuyền viên làm việc trên tàu biển Việt Nam hoạt động tuyến quốc tế; chủ tàu biển Việt Nam có tàu biển hoạt động tuyến quốc tế; các cơ quan quản lý nhà nước, tổ chức, cá nhân có liên quan đến việc thu xếp thuyền viên làm việc trên tàu biển Việt Nam hồi hương.

- Chi phí hồi hương thuyền viên sẽ do chủ tàu thanh toán, bao gồm: Chi phí đi đến địa điểm hồi hương được quy định trong hợp đồng; chi phí ăn, ở của thuyền viên tính từ thời điểm rời tàu biển cho đến thời điểm đến địa điểm hồi hương; tiền lương và trợ cấp đi lại của thuyền viên tính từ thời điểm rời tàu biển cho đến thời điểm đến địa điểm hồi hương; chi phí vận chuyển tối đa 30 ki-lô-gam (kg) hành lý cá nhân và chi phí chăm sóc y tế cần thiết.

- Chủ tàu có trách nhiệm bảo đảm tài chính để chi trả chi phí hồi hương thuyền viên. Trường hợp chủ tàu không đảm bảo đầy đủ nguồn tài chính để chi trả cho thuyền viên hồi hương thì tổ chức tín dụng, chi nhánh ngân hàng nước ngoài thực hiện bảo lãnh cho chủ tàu có trách nhiệm chi trả chi phí hồi hương thuyền viên.

- Thông tư này có hiệu lực thi hành kể từ ngày 01/07/2017.

Hỗ trợ kinh phí với cơ sở giáo dục đại học công lập

- Có hiệu lực thi hành kể từ ngày 01/07/2017 và áp dụng kể từ kỳ tính thuế năm 2016, Thông tư 47/2017/TT-BTC của Bộ Tài chính ban hành ngày 15/05/2017 đã hướng dẫn hỗ trợ kinh phí từ ngân sách nhà nước đối với các cơ sở giáo dục đại học, cơ sở giáo dục nghề nghiệp công lập thực hiện thí điểm đổi mới cơ chế hoạt động theo Nghị quyết số 77/NQ-CP ngày 24/10/2014 của Chính phủ.

- Theo đó, Thông tư 47/2017/TT-BTC áp dụng cho các cơ sở giáo dục đại học, cơ sở giáo dục nghề nghiệp công lập được Thủ tướng Chính phủ phê duyệt cho phép thực hiện thí điểm đổi mới cơ chế hoạt động theo Nghị quyết số 77/NQ-CP và thực hiện từ ngày 01/01/2016 cho đến hết thời gian thực hiện thí điểm đổi mới cơ chế hoạt động.

- Đối với các cơ sở giáo dục được Thủ tướng Chính phủ phê duyệt cho phép thực hiện thí điểm đổi mới cơ chế hoạt động sau ngày 01/01/2016 thì thời gian thực hiện từ thời điểm được phê duyệt cho đến hết thời gian thực hiện thí điểm đổi mới cơ chế hoạt động.

Tăng chế độ công tác phí với cán bộ, công viên chức

- Bộ Tài chính vừa ban hành Thông tư số 40/2017/TT-BTC về chế độ công tác phí, có hiệu lực thi hành kể từ ngày 01/07/2017, bãi bỏ Thông tư 97/2010/TT-BTC ngày 06/07/2010 và có nhiều điểm mới quan trọng.

- Theo quy định tại Thông tư, các mức công tác phí cụ thể như sau: Mức phụ cấp lưu trú trả cho người đi công tác là 200.000 đồng/ngày, tăng 50.000 đồng/ngày so mức cũ. Người làm việc ở đất liền được cử đi công tác trên biển, đảo thì được hưởng mức phụ cấp lưu trú là 250.000 đồng/người/ngày (áp dụng cho cả những ngày đi, về trên biển, đảo). Mức cũ 200.000 đồng/ngày.

- Tiền thuê phòng nghỉ theo hình thức khoán đối với cán bộ, công chức, viên chức và người lao động đi công tác áp dụng từ 300 nghìn đến 450.000 đồng/ngày/người (tăng 100.000 so với các mức cũ). Tiền thanh toán phòng nghỉ theo hóa đơn thực tế khi đi công tác, tiêu chuẩn áp dụng tại các thành phố lớn là 1 triệu đồng/ngày/phòng theo tiêu chuẩn 2 người/phòng; tại các vùng còn lại được thanh toán 700.000 đồng/ngày/phòng (tăng 100.000 đồng so với mức cũ).

- Chứng từ thanh toán công tác phí gồm: Giấy đi đường của người đi công tác có đóng dấu xác nhận của nơi đến công tác; văn bản hoặc kế hoạch công tác đã được thủ trưởng cơ quan phê duyệt; hóa đơn; bảng kê độ dài quãng đường đi công tác trình thủ trưởng cơ quan, đơn vị duyệt thanh toán (áp dụng khi thanh toán khoán chi phí đi lại); hóa đơn, chứng từ thuê phòng nghỉ hợp pháp theo quy định của pháp luật (áp dụng khi thanh toán tiền thuê phòng nghỉ theo hóa đơn thực tế).

Từ 01/07, áp dụng khung giá tính thuế tài nguyên mới

- Thông tư số 44/2017/TT-BTC quy định về khung giá tính thuế tài nguyên đối với nhóm, loại tài nguyên có tính chất lý, hóa giống nhau vừa được Bộ Tài chính ban hành sẽ bắt đầu có hiệu lực từ ngày 01/07/2017.

- Theo đó, giá tính thuế tài nguyên đối với nước thiên nhiên dùng sản xuất thủy điện thực hiện theo quy định tại điểm a khoản 3 Điều 4, còn giá tính thuế tài nguyên đối với dầu thô, khí thiên nhiên, khí than thực hiện theo quy định tại điểm d khoản 3 Điều 4 Nghị định số 50/2010/NĐ-CP.

- Khung giá tính thuế tài nguyên đối với nhóm, loại tài nguyên có tính chất lý, hóa giống nhau, gồm: Khung giá tính thuế tài nguyên đối với khoáng sản kim loại (Phụ lục I); khoáng sản không kim loại; sản phẩm của rừng tự nhiên (Phụ lục III); hải sản tự nhiên; nước thiên nhiên và yến sào thiên nhiên.

- Căn cứ Khung giá tính thuế tài nguyên ban hành tại Thông tư này, UBND cấp tỉnh ban hành Bảng giá tính thuế tài nguyên áp dụng tại địa phương.

Quy định khung thù lao dịch vụ đấu giá tài sản

- Để triển khai quy định của Luật Đấu giá tài sản (có hiệu lực từ 01/07/2017), ngày 12/05/2017, Bộ Tài chính đã ban hành Thông tư 45/2017/TT-BTC quy định khung thù lao dịch vụ đấu giá tài sản.

- Đối tượng áp dụng của Thông tư bao gồm: Người có tài sản đấu giá theo quy định tại khoản 5 Điều 5 của Luật đấu giá tài sản (trừ các trường hợp đấu giá tài sản do Hội đồng đấu giá tài sản được người có thẩm quyền thành lập thực hiện); tổ chức đấu giá tài sản theo quy định tại khoản 12 Điều 5 của Luật đấu giá tài sản; và các tổ chức cá nhân khác có liên quan.

- Thông tư quy định mức thù lao tối thiểu: 1 triệu đồng/01 hợp đồng; mức thù lao tối đa được quy định tương ứng từng khung giá trị tài sản theo giá khởi điểm của một hợp đồng dịch vụ đấu giá tài sản trong trường hợp đấu giá thành được quy định tại Phụ lục ban hành kèm theo Thông tư nhưng không vượt quá 300 triệu đồng/01 Hợp đồng…

- Thông tư này có hiệu lực thi hành kể từ ngày 01/07/2017 và thay thế Thông tư số 335/2016/TT-BTC; bãi bỏ Điều 13 Thông tư số 48/2012/TT-BTC.

Hoa hồng bảo hiểm phi nhân thọ năm đầu tối đa là 40%

- Bộ trưởng Bộ Tài chính đã ký ban hành Thông tư số 50/2017/TT-BTC hướng dẫn thi hành Nghị định số 73/2016/NĐ-CP ngày 01/07/2016 của Chính phủ quy định chi tiết thi hành Luật Kinh doanh bảo hiểm và Luật sửa đổi, bổ sung một số điều của Luật Kinh doanh bảo hiểm.

- Thông tư quy định DN bảo hiểm, chi nhánh nước ngoài trả hoa hồng cho đại lý bảo hiểm sau khi đại lý bảo hiểm thực hiện một hoặc một số nội dung hoạt động đại lý bảo hiểm theo quy định tại Điều 85 Luật Kinh doanh bảo hiểm để mang lại dịch vụ cho DNBH, chi nhánh nước ngoài.

- Tỷ lệ hoa hồng tối đa đối với các hợp đồng bảo hiểm thuộc nghiệp vụ bảo hiểm phi nhân thọ dao động từ 2 – 40% tùy từng loại bảo hiểm và thời hạn áp dụng. Đối với các hợp đồng bảo hiểm nhân thọ nhóm, tỷ lệ hoa hồng tối đa bằng 50% các tỷ lệ tương ứng áp dụng cho các hợp đồng bảo hiểm nhân thọ cá nhân cùng loại. Tỷ lệ hoa hồng tối đa đối với các hợp đồng bảo hiểm thuộc nghiệp vụ bảo hiểm sức khoẻ là 20%. Đối với các sản phẩm bảo hiểm khác ngoài các nghiệp vụ quy định tại khoản này, có văn bản hướng dẫn riêng thì thực hiện theo văn bản hướng dẫn riêng đó.

- Thông tư có hiệu lực thi hành từ ngày 01/07/2017.

Đã có quy định hướng dẫn kinh doanh dịch vụ mua bán nợ

- Theo quy định của Bộ Tài chính tại Thông tư số 53/2017/TT-BTC khi bắt đầu hoạt động kinh doanh dịch vụ mua bán nợ (KDDVMBN) và trong suốt quá trình hoạt động, doanh nghiệp KDDVMBN phải đáp ứng đầy đủ các điều kiện theo quy định tại Nghị định số 69/2016/NĐ-CP, tương ứng với từng loại hình KDDVMBN và phải thực hiện công bố công khai việc đáp ứng đầy đủ các điều kiện KDDVMBN về vốn, quy chế quản lý nội bộ về tổ chức, quy định nội bộ về hoạt động KDDVMBN, quy chế hoạt động của sàn giao dịch nợ tại trụ sở chính và trên trang thông tin điện tử của doanh nghiệp.

- Ngoài ra, Thông tư còn hướng dẫn các quy định đối với doanh nghiệp kinh doanh dịch vụ sàn giao dịch nợ.

- Thông tư này có hiệu lực thi hành kể từ ngày 03/07/2017. Đối với các doanh nghiệp KDDVMBN kinh doanh trước ngày Nghị định số 69/2016/NĐ-CP có hiệu lực thi hành thì chậm nhất vào ngày 01/07/2017, doanh nghiệp phải đáp ứng đầy đủ các điều kiện kinh doanh dịch vụ mua bán nợ theo quy định tại Nghị định số 69 và hướng dẫn tại Thông tư này. Đồng thời hoàn thiện các tài liệu chứng minh và công bố công khai việc đáp ứng đầy đủ các điều kiện kinh doanh dịch vụ mua bán nợ tại trụ sở chính và trên trang thông tin điện tử của doanh nghiệp.

- Trước ngày 01/07/2017, doanh nghiệp phải báo cáo cơ quan đăng ký kinh doanh về việc đáp ứng hoặc không đáp ứng điều kiện kinh doanh dịch vụ mua bán nợ. Trong trường hợp không đáp ứng đủ điều kiện kinh doanh dịch vụ mua bán nợ phải chấm dứt hoạt động kinh doanh mua bán nợ và phải báo cáo cơ quan đăng ký kinh doanh.

Sử dụng ngân sách cho hoạt động an ninh trật tự, an toàn xã hội

- Bộ Tài chính vừa ban hành Thông tư 55/2017/TT-BTC quy định chi tiết về quản lý, sử dụng ngân sách nhà nước đối với một số hoạt động thuộc lĩnh vực an ninh và trật tự, an toàn xã hội.

- Thông tư này quy định chi tiết việc lập, phân bổ dự toán, tổ chức thu, chi ngân sách và kế toán, quyết toán ngân sách nhà nước trong lĩnh vực an ninh và trật tự, an toàn xã hội thuộc nhiệm vụ của Bộ Công an. Về tổ chức thu ngân sách nhà nước, Thông tư nêu rõ, cơ quan, đơn vị được giao nhiệm vụ thu ngân sách nhà nước phải tổ chức thu theo quy định của pháp luật đối với từng khoản thu và hướng dẫn của Bộ Tài chính về công tác thu, nộp ngân sách nhà nước.

- Cụ thể, thu phí và lệ phí: Thực hiện nộp ngân sách nhà nước theo quy định của Luật Phí và lệ phí, Luật Ngân sách nhà nước và các văn bản hướng dẫn thi hành. Thu thanh lý tài sản nhà nước, thu từ bán tài sản gắn liền với đất và chuyển nhượng quyền sử dụng đất: Thực hiện nộp ngân sách nhà nước theo quy định của Luật Quản lý, sử dụng tài sản nhà nước, Luật Đất đai, Luật Ngân sách nhà nước và các văn bản hướng dẫn thi hành.

- Thu xử phạt vi phạm hành chính: Thực hiện nộp toàn bộ số tiền thu được vào ngân sách nhà nước theo quy định của Luật Xử lý vi phạm hành chính, Luật Ngân sách nhà nước và các văn bản hướng dẫn thi hành.

- Thông tư này có hiệu lực thi hành từ ngày 06/07/2017, áp dụng từ năm ngân sách 2017.

Sửa đổi quy định sử dụng tờ khai hải quan

- Bộ Tài chính vừa ban hành Thông tư số 52/2017/TT-BTC sửa đổi, bổ sung một số điều của Thông tư số 120/2015/TT-BTC quy định về mẫu, chế độ in, phát hành, quản lý và sử dụng tờ khai hải quan dùng cho người xuất cảnh, nhập cảnh.

- Theo đó, Thông tư sửa đổi, bổ sung nhiều điều, khoản của Thông tư số 120/2015/TT-BTC. Cụ thể, điểm c khoản 1 Điều 4 của Thông tư số 120/2015/TT-BTC được sửa đổi, bổ sung thành “Có hàng hóa phải nộp thuế: Rượu từ 20 độ trở lên vượt trên 1,5 lít hoặc rượu dưới 20 độ vượt trên 2 lít hoặc đồ uống có cồn, bia vượt trên 3 lít; thuốc lá điếu vượt trên 200 điếu hoặc xì gà vượt trên 20 điếu hoặc thuốc lá sợi vượt trên 250 gam; các vật phẩm khác có tổng trị giá trên 10.000.000 đồng Việt Nam”.

- Tiết d.3 điểm d khoản 1 Điều 4 về quy định việc khai trên tờ khai hải quan được sửa đổi, bổ sung như sau: Người xuất cảnh, nhập cảnh bằng hộ chiếu mang theo vàng trang sức, mỹ nghệ có tổng khối lượng từ 300 gam trở lên; người xuất cảnh, nhập cảnh bằng giấy thông hành biên giới, giấy thông hành nhập xuất cảnh, chứng minh thư biên giới đeo trên người vàng trang sức, mỹ nghệ phục vụ nhu cầu trang sức như các loại: Nhẫn, dây, vòng, hoa tai, kim cài và các loại trang sức khác có tổng khối lượng từ 300 gam trở lên…

- Thông tư này cũng sửa đổi, bổ sung điểm e khoản 4 Điều 6 về trách nhiệm Chi cục Hải quan cửa khẩu.

- Thông tư có hiệu lực kể từ ngày 10/07/2017, đồng thời bãi bỏ Quyết định số 2181/QĐ-BTC về việc đính chính Thông tư số 120/2015/TT-BTC.

Bổ sung một số quy định hướng dẫn hành nghề đại lý thuế

- Bộ Tài chính vừa ban hành Thông tư số 51/2017/TT-BTC sửa đổi, bổ sung một số điều của Thông tư số 117/2012/TT-BTC hướng dẫn hành nghề dịch vụ làm thủ tục về thuế.

- Theo quy định của Thông tư, trước khi hoạt động, đại lý thuế phải lập một bộ hồ sơ đề nghị cấp “Xác nhận đủ điều kiện kinh doanh dịch vụ làm thủ tục về thuế” gửi Cục Thuế nơi đại lý thuế đóng trụ sở chính. Hồ sơ gồm: Văn bản đề nghị xác nhận đủ điều kiện kinh doanh dịch vụ làm thủ tục về thuế; Bản chụp Giấy chứng nhận đăng ký kinh doanh; Bản chụp chứng chỉ hành nghề dịch vụ làm thủ tục về thuế của các nhân viên đại lý thuế (có xác nhận của đại lý thuế).

- Trong thời hạn 5 ngày làm việc, kể từ ngày nhận đủ hồ sơ hợp lệ, Cục Thuế kiểm tra đối chiếu thông tin đăng ký ngành nghề kinh doanh dịch vụ làm thủ tục về thuế của doanh nghiệp trên Cổng thông tin quốc gia về đăng ký doanh nghiệp. Trong thời hạn 1 ngày làm việc kể từ ngày ký “Xác nhận đủ điều kiện kinh doanh dịch vụ làm thủ tục về thuế” cho đại lý thuế, Cục Thuế đăng tải công khai danh sách đại lý thuế đủ điều kiện kinh doanh dịch vụ làm thủ tục về thuế trên Trang thông tin điện tử của Cục Thuế và gửi thông tin qua mạng giao dịch nội bộ ngành thuế cho Tổng cục Thuế để đăng tải trên Trang thông tin điện tử của Tổng cục Thuế.

- Thông tư cũng bổ sung quy định miễn một số môn thi với một số đối tượng là công chức thuế, viên chức thuế có ngạch công chức, viên chức từ chuyên viên thuế, kiểm tra viên cao đẳng thuế, giảng viên trở lên và có thời gian công tác trong ngành thuế từ 3 năm trở lên khi thôi công tác trong ngành thuế (không bao gồm trường hợp bị kỷ luật buộc thôi việc).

- Thông tư này có hiệu lực thi hành kể từ ngày 15/07/2017. Những hồ sơ đề nghị xác nhận đủ điều kiện kinh doanh dịch vụ làm thủ tục về thuế hoặc hồ sơ đăng ký dự thi cấp chứng chỉ hành nghề dịch vụ làm thủ tục về thuế, hoặc hồ sơ xét cấp chứng chỉ hành nghề dịch vụ làm thủ tục về thuế nộp trước ngày Thông tư này có hiệu lực thì thực hiện theo Thông tư số 117/2012/TT-BTC.

Bãi bỏ quy định về điều kiện kỹ thuật máy trò chơi điện tử có thưởng

- Ngày 02/06/2017, Bộ Tài chính đã ra Thông tư số 57/2017/TT-BTC sửa đổi, bổ sung một số điều của Thông tư số 11/2014/TT-BTC ngày 17/01/2014 hướng dẫn một số điều quy định tại Nghị định số 86/2013/NĐ-CP ngày 29/07/2013 của Chính phủ về kinh doanh trò chơi điện tử có thưởng dành cho người nước ngoài. Nội dung nổi bật của Thông tư này là bãi bỏ quy định về điều kiện kỹ thuật máy trò chơi điện tử có thưởng.

- Trước đây, Thông tư số 11/2014/TT-BTC quy định những yêu cầu nghiêm ngặt về phần cứng, phần mềm và thiết bị ngoại vi của máy trò chơi điện tử có thưởng. Ngoài ra, Thông tư mới này cũng yêu cầu doanh nghiệp kinh doanh trò chơi điện tử có thưởng dành cho xuyên toàn bộ hoạt động trong điểm kinh doanh 24/24h. Đặc biệt, hình ảnh camera tại các vị trí phải được lưu trữ đầy đủ trong thời hạn tối thiểu 30 ngày, kể từ ngày ghi hình.

- Trong trường hợp cần thiết, thời gian lưu trữ có thể kéo dài hơn theo yêu cầu của cơ quan quản lý Nhà nước có thẩm quyền. Về phí cấp, cấp lại, điều chỉnh và gia hạn Giấy chứng nhận đủ điều kiện kinh doanh trò chơi điện tử có thưởng dành cho người nước ngoài, Thông tư quy định mức phí là 150 triệu đồng với trường hợp cấp, gia hạn và 20 triệu đồng với trường hợp cấp lại, điều chỉnh. Các khoản phí này đều là khoản thu thuộc ngân sách Nhà nước.

- Thông tư này có hiệu lực từ ngày 17/07/2017.

Hỗ trợ tài chính cho tổ chức sử dụng lao động dân tộc thiểu số

- Theo Thông tư số 58/2017/TT-BTC vừa được Bộ Tài chính ban hành, các tổ chức, đơn vị sử dụng lao động là người dân tộc thiểu số tại khu vực miền núi, vùng đặc biệt khó khăn sẽ được hỗ trợ tài chính từ năm tài chính 2017.

- Theo Thông tư, những đối tượng này sẽ được hỗ trợ chi phí đào tạo, tiền ăn và tiền đi lại. Cụ thể, người thuộc hộ đồng bào dân tộc thiểu số nghèo hỗ trợ mức tối đa 4 triệu đồng/người/khóa học. Người dân tộc thiểu số mức tối đa là 3 triệu đồng/người/khóa học. Đồng thời, hỗ trợ tiền ăn 30.000 đồng/người/ngày thực học, tiền đi lại là 200.000 đồng/ người/khóa học nếu địa điểm đào tạo ở xa nơi cư trú từ 15 km trở lên.

- Trường hợp người học là người dân tộc thiểu số cư trú ở xã, thôn, bản thuộc vùng khó khăn hoặc đặc biệt khó khăn theo quy định của Thủ tướng Chính phủ, mức hỗ trợ tiền đi lại là 300.000 đồng/người/khóa học nếu địa điểm đào tạo ở xa nơi cư trú từ 5 km trở lên. Riêng đối tượng được hưởng nhiều chính sách hỗ trợ cùng một nội dung thì chỉ được hưởng chính sách cao nhất.

- Đối với chính sách hỗ trợ về bảo hiểm thì ngân sách nhà nước (NSNN) hỗ trợ nộp thay cho các đơn vị sử dụng lao động tối đa 5 năm đối với một người lao động. Việc hỗ trợ bảo hiểm được thực hiện đối với lao động là người dân tộc thiểu số được đơn vị sử dụng lao động ký hợp đồng lao động không xác định thời hạn, hợp đồng lao động xác định thời hạn, hợp đồng lao động theo mùa vụ hoặc theo một công việc nhất định có thời hạn từ đủ 3 tháng đến dưới 12 tháng.

- Ngân sách trung ương hỗ trợ 100% kinh phí về đào tạo, bảo hiểm y tế, bảo hiểm xã hội, bảo hiểm thất nghiệp cho lao động là người dân tộc thiểu số.

- Thông tư này áp dụng từ năm tài chính 2017.

(Nguồn: Tapchitaichinh.vn; Xem chi tiết tại đây)

III. Hướng dẫn xử lý vướng mắc thực hiện Luật Thuế xuất nhập khẩu

Trong thời gian qua, Bộ Tài chính đã nhận được một số phản ánh vướng mắc của các Cục Hải quan tỉnh, thành phố và doanh nghiệp trong việc thực hiện Luật thuế xuất khẩu, thuế nhập khẩu số 107/2016/QH13, Nghị định số 134/2016/NĐ-CP ngày 01/09/2016 và các văn bản hướng dẫn của Bộ Tài chính, Tổng cục Hải quan. Để xử lý vướng mắc, Bộ Tài chính đã có Công văn 7778/BTC-TCHQ hướng dẫn thực hiện một số nội dung liên quan.

Về áp dụng định mức miễn thuế đối với hàng hóa xuất khẩu, nhập khẩu: Bộ Tài chính cho biết, căn cứ quy định tại Điều 16 Luật Thuế xuất khẩu, thuế nhập khẩu số 107/2016/QH13, Nghị định số 134/2016/NĐ-CP (Hướng dẫn Luật Thuế xuất khẩu, thuế nhập khẩu), trường hợp miễn thuế đối với quà biếu, quà tặng quy định tại Điều 8, miễn thuế đối với hàng hóa không nhằm mục đích thương mại quy định tại khoản 1 Điều 27 và miễn thuế đối với hàng hóa nhập khẩu gửi qua dịch vụ chuyển phát nhanh quy định tại khoản 2 Điều 29 Nghị định số 134/2016/NĐ-CP được áp dụng cho từng lần xuất khẩu, nhập khẩu.

Về quản lý thuế đối với hàng hóa tái nhập để tái chế: Căn cứ quy định tại điểm c khoản 9 Điều 16 Luật thuế xuất khẩu, thuế nhập khẩu số 107/2016/QH13, khoản 2 Điều 13 Nghị định số 134/2016/NĐ-CP và khoản 5 Điều 47 Nghị định số 08/2015/NĐ-CP ngày 21/01/2015, trường hợp doanh nghiệp tái nhập hàng hóa đã xuất khẩu để tái chế thì không phải nộp thuế trong thời hạn tái chế nếu doanh nghiệp đã đăng ký thời hạn tái chế với cơ quan hải quan nhưng không quá 275 ngày kể từ ngày tái nhập. Quá thời hạn tái chế đã đăng ký mà doanh nghiệp chưa tái xuất thì thực hiện theo quy định của pháp luật về thuế.

Về xử lý thuế đối với hàng hóa nhập khẩu để gia công sau khi hết thời hạn thực hiện hợp đồng gia công: Căn cứ quy định tại khoản 6 Điều 16 Luật Thuế xuất khẩu, thuế nhập khẩu số 107/2016/QH13; điểm e khoản 1 Điều 10 Nghị định số 134/2016/NĐ-CP, Điều 64 Thông tư số 38/2015/TT-BTC ngày 25/03/2015 thì người nộp thuế thực hiện thủ tục hải quan xử lý nguyên liệu, vật tư dư thừa theo quy định tại Điều 64 Thông tư số 38/2015/TT-BTC.

Kết quả xử lý không thuộc các trường hợp miễn thuế, không chịu thuế thì phải kê khai nộp thuế, kết quả xử lý thuộc các trường hợp miễn thuế, không chịu thuế thì được giải quyết miễn thuế, không thu thuế theo quy định.

Về thuế tiêu thụ đặc biệt đối với hàng hóa kinh doanh tạm nhập, tái xuất từ ngày 01/09/2016: Căn cứ quy định tại điểm đ khoản 9 Điều 16 Luật Thuế xuất khẩu, thuế nhập khẩu số 107/2016/QH13, điểm c khoản 2 Điều 3 Luật thuế tiêu thụ đặc biệt số 27/2008/QH12, khoản 1, khoản 3 Điều 6 Nghị định 108/2015/NĐ-CP ngày 28/10/2015 thì hàng hóa kinh doanh tạm nhập, tái xuất trong thời hạn theo quy định tại điểm đ khoản 9 Điều 16 Luật Thuế xuất khẩu, thuế nhập khẩu số 107/2016/QH13 thuộc đối tượng không chịu thuế tiêu thụ đặc biệt trong thời hạn tạm nhập tái xuất.

Hết thời hạn tạm nhập, tái xuất mà chưa tái xuất thì phải nộp thuế tiêu thụ đặc biệt theo quy định và khi tái xuất được hoàn thuế tiêu thụ đặc biệt theo quy định tại Điều 6 Nghị định 108/2015/NĐ-CP.

Về thuế giá trị gia tăng, thuế bảo vệ môi trường đối với hàng hóa nhập khẩu để sản xuất hàng hóa xuất khẩu:

- Về thuế giá trị gia tăng: Căn cứ quy định tại khoản 20 Điều 5 Luật thuế giá trị gia tăng số 13/2008/QH12, khoản 2 Điều 12 Nghị định số 134/2016/NĐ-CP, khoản 20 Điều 4 Thông tư số 219/2013/TT-BTC ngày 31/12/2013 thì trường hợp người nộp thuế nhập khẩu nguyên liệu, vật tư để sản xuất hàng xuất khẩu đáp ứng quy định tại Điều 12, Điều 31 Nghị định số 134/2016/NĐ-CP thì được miễn thuế nhập khẩu và thuộc đối tượng không chịu thuế giá trị gia tăng; trường hợp không đáp ứng quy định tại Điều 12, Điều 31 Nghị định số 134/2016/NĐ-CP thì không được miễn thuế nhập khẩu và phải nộp thuế giá trị gia tăng theo quy định.

- Về thuế bảo vệ môi trường: Căn cứ quy định tại Điều 9 Luật thuế xuất khẩu, thuế nhập khẩu số 107/2016/QH13, Điều 2 Thông tư 159/2012/TT-BTC ngày 28/9/2012 thì nguyên liệu, vật tư nhập khẩu để sản xuất hàng hóa xuất khẩu phải thực hiện kê khai, nộp thuế bảo vệ môi trường theo quy định.

Về chính sách thuế đối với hàng hóa nhập khẩu không đáp ứng quy định tại Điều 12, Điều 36 Nghị định 134/2016/NĐ-CP: Căn cứ quy định tại Điều 36 Nghị định 134/2016/NĐ-CP, trường hợp tổ chức, cá nhân nhập khẩu hàng hóa để sản xuất, kinh doanh nhưng đã xuất khẩu sản phẩm được hoàn thuế nhập khẩu đã nộp nếu đáp ứng quy định tại Điều 36 Nghị định 134/2016/NĐ-CP; trường hợp không đáp ứng quy định tại Điều 36 Nghị định 134/2016/NĐ-CP thì không được hoàn thuế nhập khẩu đã nộp.

Về việc khai mã loại hình đối với trường hợp nhập khẩu hàng hóa nhưng không đáp ứng quy định tại Điều 12 Nghị định 134/2016/NĐ-CP: mã A12 - Nhập kinh doanh sản xuất.

Trên đây là hướng dẫn của Bộ Tài chính đối với các trường hợp vướng mắc phát sinh kể từ ngày 01/09/2016 theo quy định tại Luật thuế xuất khẩu, thuế nhập khẩu số 107/2016/QH13 và Nghị định số 134/2016/NĐ-CP.

(Nguồn: Tapchitaichinh.vn; Xem chi tiết tại đây)

IV. Chuyển đổi hóa đơn điện tử sang hóa đơn giấy thực hiện thế nào?

Trước những thắc mắc của Cục Thuế TP. Hồ Chí Minh về việc hướng dẫn chuyển đổi hóa đơn điện tử sang hóa đơn giấy, ngày 16/06/2017, Tổng cục Thuế có ý kiến trả lời cụ thể về vấn đề này.

Theo đó, tại Công văn số 2627/TCT-DNL Tổng cục Thuế hướng dẫn tại Khoản 1 và Khoản 3 Điều 3 Thông tư số 32/2011/TT-BTC ngày 14/03/2011 cùa Bộ Tài chính quy định:

- “Hóa đơn điện tử là tập hợp các thông điệp dữ liệu điện tử về bán hàng hóa, cung ứng dịch vụ, được khởi tạo, lập, gửi, nhận, lưu trữ và quản lý bằng phương tiện điện tử. Hóa đơn điện tử phải đáp ứng các nội dung quy định tại Điều 6 Thông tư này.

- Hóa đơn điện tử đảm bảo nguyên tắc: Xác định được số hóa đơn theo nguyên tắc liên tục và trình tự thời gian, mỗi hóa đơn đảm bảo chỉ được lập và sử dụng một lần duy nhất.

- Hóa đơn điện tử có giá trị pháp lý nếu thỏa mãn đồng thời các điều kiện sau:

- Có sự đảm bảo đủ tin cậy về tính toàn vẹn của thông tin chứa trong hóa đơn điện tử từ khi thông tin được tạo ra ở dạng cuối cùng là hóa đơn điện tử. Tiêu chí đánh giá tính toàn vẹn là thông tin còn đầy đủ và chưa bị thay đổi, ngoài những thay đổi về hình thức phát sinh trong quá trình trao đổi, lưu trữ hoặc hiển thị hóa đơn điện tử.

- Thông tin chứa trong hóa đơn điện tử có thể truy cập, sử dụng được dưới dạng hoàn chỉnh khi cần thiết”.

- Tại Điều 12 Thông tư số 32/2011/TT-BTC ngày 14/03/2011 của Bộ Tài chính quy định về nguyên tắc và điều kiện chuyển đổi như sau:

- Về nguyên tắc chuyển đổi: Người bán hàng hóa được chuyển đổi hóa đơn điện tử sang hóa đơn giấy để chứng minh nguồn gốc xuất xứ hàng hóa hữu hình trong quá trình lưu thông và chỉ được chuyển đổi một lần. Hóa đơn điện tử chuyển đổi sang hóa đơn giấy để chứng minh nguồn gốc xuất xử hàng hóa phải đáp ứng các quy định nêu tại khoản 2,3,4 Điều này và phải có chữ ký người đại diện theo pháp luật của người bán, dấu của người bán.

- Người mua, người bán được chuyển đổi hóa đơn điện tử sang hóa đơn giấy để phục vụ việc lưu trữ chứng từ kế toán theo quy định của Luật Kế toán. Hóa đơn điện tử chuyển đổi sang hóa đơn giấy phục vụ lưu trữ chứng từ kế toán phải đáp ứng các quy định nêu tại khoản 2,3,4 Điều này.

- Về điều kiện chuyển đổi: Hóa đơn điện tử chuyển sang hóa đơn giấy phải đáp ứng đủ các điều kiện sau: Phản ánh toàn vẹn nội dung của hóa đơn điện tử gốc; Có ký hiệu riêng xác nhận đã được chuyển đổi gừ hóa đơn điện tử sang hóa đơn giấy; Có chữ ký và họ tên của người thực hiện chuyển từ hóa đơn điện tử sang hóa đơn giấy.

- Bên cạnh đó, Bộ Tài chính cũng quy định cụ thể về giá trị pháp lý của hóa đơn điện tử chuyển đổi và ký hiệu riêng trên hóa đơn điện tử tại Thông tư số 32/2011/TT-BTC như sau:

- Hóa đơn điện tử chuyển đổi có giá trị pháp lý khi bảo đảm các yêu cầu về tính toàn vẹn của thông tin trên hóa đơn nguồn, ký hiệu riêng xác nhận đã được chuyển đổi và chữ ký, họ tên của người thực hiện chuyển đổi được thực hiện theo quy định của pháp luật về chuyển đổi chứng từ điện tử.

- Về ký hiệu riêng trên hóa đơn điện tử: Ký hiệu riêng trên hóa đơn chuyển đổi từ hóa đơn điện tử sang hóa đơn dạng giấy bao gồm đầy đủ các thông tin sau: Dòng chữ phân biệt giữa hóa đơn chuyển đổi và hóa đơn điện tử gốc – hóa đơn nguồn (ghi rõ “HÓA ĐƠN CHUYỂN ĐỔI TỪ HÓA ĐƠN ĐIỆN TỬ”); họ và tên, chữ ký của người được thực hiện chuyển đổi; thời gian thực hiện chuyển đổi”

Căn cứ các quy định nêu trên, trường hợp khách hàng có nhu cầu chuyển đổi hóa đơn điện tử sang hóa đơn giấy để làm căn cứ thanh toán tiền bồi thường bảo hiểm thì bệnh viện thực hiện chuyển đổi hóa đơn điện tử sang hóa đơn giấy để cung cấp cho bệnh nhân (khách hàng). Hóa đơn điện tử chuyển đổi sang hóa đơn giấy phải đáp ứng các điều kiện chuyển đổi theo quy định tại Thông tư số 32/2011/TT-BTC ngày 14/03/2011 của Bộ Tài chính.

(Nguồn: Mof.gov.vn; Xem chi tiết tại đây)

V. Điện tử hóa quy trình nộp thuế: Đột phá trong cải cách thủ tục hải quan

Tính đến nay, đã có 33 ngân hàng ký thỏa thuận hợp tác với cơ quan hải quan triển khai thu, nộp thuế xuất nhập khẩu bằng phương thức điện tử. Theo đánh giá của cộng đồng doanh nghiệp, việc điện tử hóa quy trình này là bước đột phá trong cải cách thủ tục hành chính của ngành Hải quan, giúp doanh nghiệp tiết kiệm thời gian, chi phí, qua đó nâng cao năng lực cạnh tranh.

Thêm thuận lợi cho doanh nghiệp

Với ưu điểm có thể nộp thuế từ xa, thông qua hệ thống ngân hàng, việc triển khai thu thuế xuất nhập khẩu qua mạng internet do ngành Hải quan thực hiện đã thu được nhiều kết quả. Thống kê của Tổng cục Hải quan cho thấy, số thu, nộp thuế xuất nhập khẩu qua hệ thống ngân hàng hiện nay chiếm khoảng 90-92% tổng số thu ngân sách nhà nước do cơ quan hải quan thực hiện. Phản hồi từ các ngân hàng thương mại, cộng đồng doanh nghiệp và hải quan các địa phương cho thấy, việc điện tử hóa quy trình nộp thuế đã tạo điều kiện thuận lợi cho doanh nghiệp, hạn chế tối đa thời gian làm thủ tục hải quan. Đặc biệt, quy trình này đã giúp rút ngắn thời gian chuyển chứng từ từ Kho bạc Nhà nước sang cơ quan hải quan, giúp doanh nghiệp giải phóng hàng hóa nhanh, giảm tối đa các chi phí phát sinh.

Hướng tới mục tiêu tạo thuận lợi, nâng cao năng lực cạnh tranh cho doanh nghiệp, từ tháng 11/2017, ngành Hải quan sẽ thí điểm trao đổi thông tin và triển khai mở rộng trên phạm vi toàn quốc chương trình nộp thuế điện tử qua ngân hàng. Theo đề án “Nộp thuế điện tử qua ngân hàng phối hợp thu và thông quan 24/7” (Tổng cục Hải quan ban hành ngày 21/06/2017), ngành Hải quan sẽ thực hiện mục tiêu hỗ trợ doanh nghiệp nộp tiền trực tiếp tại cổng thanh toán điện tử hải quan. Cơ quan hải quan sẽ hỗ trợ doanh nghiệp lập chứng từ nộp tiền từ những dữ liệu gốc để hạn chế những sai sót trong thủ tục chuyển tiền.

Mục tiêu đề án hướng tới là tạo thuận lợi tối đa cho doanh nghiệp có thể nộp tiền thuế mọi lúc, mọi nơi, trên mọi phương tiện, hạn chế tối đa việc thanh toán bằng tiền mặt, bảo đảm thông tin nộp tiền được thanh khoản thuế kịp thời, chính xác. Đặc biệt, với quy trình này, doanh nghiệp có thể giảm thời gian nộp thuế, thực hiện thông quan hàng hóa ngay, qua đó rút ngắn thời gian hoàn thành thủ tục hải quan xuống mức trung bình của nhóm nước ASEAN-4 theo chỉ đạo của Chính phủ.

Đề án cũng cho phép người nộp thuế được lập bảng kê nộp thuế trực tiếp trên Cổng thanh toán điện tử hải quan và được ngân hàng xác nhận kết quả giao dịch nộp thuế thành công ngay sau khi nhận được yêu cầu chuyển tiền nộp thuế và doanh nghiệp có thể thực hiện thông quan hàng hóa ngay.

Khắc phục những vướng mắc phát sinh

Theo Cục Thuế xuất nhập khẩu - Tổng cục Hải quan, việc cơ quan hải quan triển khai nộp thuế điện tử qua ngân hàng phối hợp thu và thông quan 24/7 nhằm khắc phục những vướng mắc phát sinh trong việc nộp thuế điện tử do ngành Hải quan triển khai trong thời gian qua. Đề án “Nộp thuế điện tử qua ngân hàng phối hợp thu và thông quan 24/7” cũng hướng tới mục tiêu tiếp tục đơn giản hóa thủ tục hành chính, giảm thời gian thông quan hàng hóa, giảm thời gian và chi phí cho cơ quan hải quan và doanh nghiệp. Việc điện tử hóa quy trình thu, nộp thuế xuất nhập khẩu cũng góp phần giảm thời gian hoàn thành thủ tục xuất nhập khẩu, nâng cao năng lực cạnh tranh của doanh nghiệp.

Nhận xét về những nỗ lực cải cách thủ tục thuế, hải quan trong thời gian qua, ông Mạc Quốc Anh, Phó Chủ tịch Hội Doanh nghiệp nhỏ và vừa TP Hà Nội cho rằng, có hơn 90% thủ tục thuế, hải quan được điện tử hóa đã cho thấy nỗ lực cải cách, cắt giảm thời gian, chi phí cho cộng đồng doanh nghiệp. Điều này đặc biệt có ý nghĩa với cộng đồng doanh nghiệp, nhất là các doanh nghiệp nhỏ và vừa.

Để đáp ứng yêu cầu của doanh nghiệp, quy trình nộp thuế xuất nhập khẩu qua hệ thống ngân hàng của Tổng cục Hải quan sẽ bảo đảm thông tin nộp thuế của doanh nghiệp được bảo mật hoàn toàn trong quá trình trao đổi trên hệ thống. Đặc biệt, quy trình này sẽ khắc phục những hạn chế về thời gian giao dịch theo giờ hành chính của các ngân hàng, giúp khách hàng có thể kê khai, nộp thuế bất cứ thời điểm nào trong tuần.

Đối với cơ quan hải quan, quy trình này giúp bảo đảm an toàn trong công tác quản lý, trừ nợ chính xác, kịp thời ngay sau khi doanh nghiệp nộp thuế, chấm dứt tình trạng cưỡng chế nhầm và hạn chế tối đa việc phải điều chỉnh chứng từ nộp tiền. Mặt khác, việc phối hợp thu thuế xuất nhập khẩu với Tổng cục Hải quan sẽ giúp các ngân hàng phát triển và nâng cao dịch vụ thanh toán, thu hút thêm khách hàng tiềm năng, hạn chế sai sót thông tin cần phải tra soát từ các chứng từ nộp tiền, qua đó giúp việc thực hiện các thủ tục hải quan đơn giản, hiệu quả hơn.

(Nguồn: Hanoimoi.com.vn; Xem chi tiết tại đây)

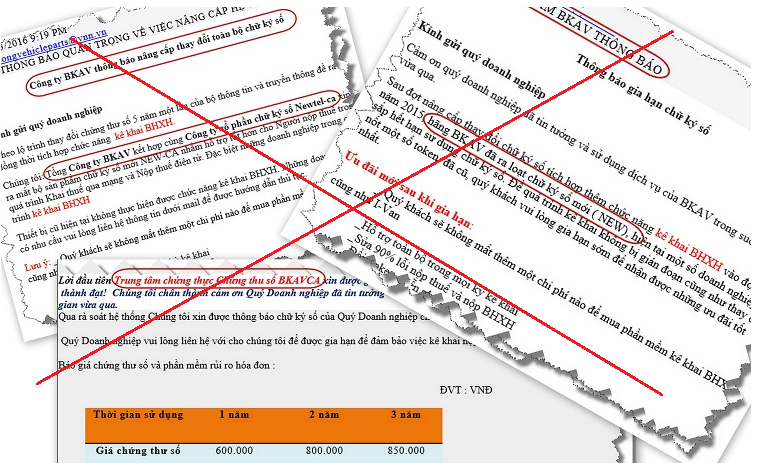

VI. Hóa đơn điện tử sẽ được thực hiện đối với toàn nền kinh tế trong năm 2018

Với tinh thần “Chính phủ đồng hành cùng doanh nghiệp”, ngày 06/06/2017 Thủ tướng Chính phủ đã ban hành Chỉ thị số 26/CT-TTg yêu cầu các bộ, ngành, địa phương tiếp tục triển khai hiệu quả Nghị quyết số 35/NQ-CP ngày 16/5/2016 của Chính phủ về hỗ trợ và phát triển doanh nghiệp (DN).

Theo đó tại Chỉ thị, Thủ tướng yêu cầu Bộ Tài chính rà soát, đề xuất sửa đổi quy định về quản lý thuế, hải quan theo hướng liên thông giữa các bộ, cơ quan liên quan để giảm thiểu tối đa thời gian và chi phí thực hiện cho DN, báo cáo Chính phủ trình Quốc hội kế hoạch xây dựng dự án Luật sửa các luật về thuế trong quý III năm 2017.

Đồng thời, Bộ Tài chính chủ trì, phối hợp với các bộ, ngành UBND các tỉnh, thành phố trực thuộc trung ương quản lý chặt chẽ, thu thuế đúng, đủ, kịp thời đối với hộ kinh doanh lớn; chống thất thu đối với hộ khoán thuế; nghiên cứu đề xuất chính sách thu thuế và chế độ kế toán đơn giản, phù hợp với DN nhỏ, đặc biệt là DN được chuyển đổi từ hộ kinh doanh, báo cáo Chính phủ trình Quốc hội trong quý III năm 2017.

Cùng với đó, Thủ tướng Chính phủ cũng giao Bộ Tài chính xây dựng nghị định về hóa đơn, chứng từ điện tử để cơ bản thực hiện trong năm 2018 đối với toàn nền kinh tế, trình Chính phủ trong tháng 10/2017. Thực hiện hoàn thuế giá trị gia tăng (GTGT) theo phương thức điện tử đạt cấp độ 4, đạt tối thiểu 70% về số thủ tục, 70% về hồ sơ hoàn thuế GTGT giải quyết trong cuối Quý IV/2017.

Nhằm tiết giảm chi phí cho DN, Thủ tướng giao Bộ Tài chính chủ trì, phối hợp với bộ, ngành, địa phương rà soát các khoản phí có liên quan trực tiếp đến chi phí của DN để xem xét giảm mức phí, chi phí đầu vào cho DN và báo cáo Thủ tướng Chính phủ trong tháng 07/2017. Chủ trì, phối hợp với UBND các tỉnh, thành phố trực thuộc trung ương nghiên cứu triển khai thí điểm mô hình hóa đơn điện tử, hóa đơn điện tử có mã số xác thực của cơ quan thuế, kết nối thông tin để quản lý doanh thu bán lẻ của các hộ kinh doanh. Chỉ đạo cơ quan Thuế công khai trên Cổng thông tin điện tử danh sách xếp hạng chi tiết 1.000 DN đóng thuế thu nhập DN lớn nhất ViệtNam.

(Nguồn: Quangnam.gov.vn; Xem chi tiết tại đây)

Bkav

Email: Noptokhai@bkav.com